La rendita catastale

La Rendita Catastale è un valore espresso in euro attribuito a ogni immobile edificato, che viene utilizzato per il calcolo della maggior parte dei tributi e delle imposte inerenti alla proprietà o ai diritti immobiliari, come ad esempio l’IMU, l’imposta di registro, le imposte proporzionali ipotecarie e catastali nelle donazioni o nelle compravendite che prevedono una particolare tassazione derivante dai soggetti coinvolti o dall’oggetto dell’atto.

Il calcolo della rendita catastale solitamente viene fatto dal geometra o dall’architetto che ha progettato l’immobile o ha eseguito il progetto di ristrutturazione. Quindi, il calcolo viene fatto da un soggetto qualificato che propone una rendita all’Agenzia delle Entrate, la quale ha 1 anno di tempo per rettificarlo/modificarlo oppure aderire al valore proposto.

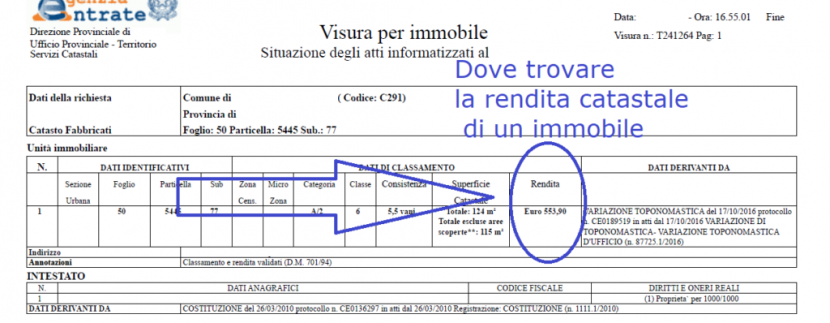

Ogni cittadino può consultare la rendita catastale di ogni immobile, facendo una visura presso l’Ufficio del Catasto/del Territorio dell’Agenzia delle Entrate, essendo in possesso dei dati catastali identificativi dell’immobile (il foglio, la particella e, se esistente, il subalterno) oppure dei dati anagrafici del proprietario (cognome, nome, luogo e data di nascita oppure il codice fiscale).

Lo stesso valore fiscale è stato previsto anche per i terreni che però viene sdoppiato prevedendo una Reddito Dominicale (che è il valore applicato al proprietario del fondo) nonché una Reddito Agrario (che è il valore applicato all’agricoltore che coltiva il fondo).

Il Valore Catastale di un immobile non esprime il valore di mercato/commerciale, ma è il risultato dato dalla moltiplicazione del valore della Rendita Catastale con un preciso coefficiente chiamato moltiplicatore catastale, che può variare a seconda della categoria catastale dell’immobile. Il valore catastale dell’immobile viene così utilizzato, nell’ambito dell’imposizione fiscale per determinare una base imponibile su cui applicare le imposte.

Di seguito i moltiplicatori catastali per ogni categoria:

Per la prima casa in categoria A, tranne per quelle in Categoria A/1, A/8 e A/9: rendita catastale non rivalutata x 115,5;

Per tutti gli altri fabbricati appartenenti ai gruppi catastali A e C (esclusi A/10 e C/1): rendita catastale non rivalutata x 126;

Per i fabbricati del gruppo B: rendita catastale non rivalutata x 147;

Per i fabbricati A/10 e D: rendita catastale non rivalutata x 63;

Per i fabbricati C1 ed E: rendita catastale non rivalutata x 42,84;

Per i terreni non edificabili (agricoli e non): reddito dominicale non rivalutato x 112,50.

Italiano

Italiano